2023年光伏企业业绩盘点:“四大天王”市场份额超过75%

2023年业绩预报披露进行时,四大天王光伏企业可谓是年光“有人欢喜有人愁”。

同花顺(121.440,伏企 12.89, 11.87%)iFinD数据显示,截至1月29日晚间,业业光伏产业链暂有32家上市公司披露2023年业绩预告,绩盘9家企业净利增幅预计超100%及以上,点市17家企业净利预增幅度超50%,场份6家企业净利预减,额超2家企业陷入亏损。四大天王

高测股份(26.520,年光 2.04, 8.33%)在近期的机构调研中表示,目前,伏企光伏行业各环节出现开工不足及价格低迷情况,业业短期内各环节均面临盈利下滑的绩盘风险,行业可能迎来一轮产能出清的点市竞争。“在如此激烈的场份竞争中,高成本的落后产能可能面临更大的经营压力,而具有技术优势、成本优势和资金优势的企业抗风险能力相对较强。”

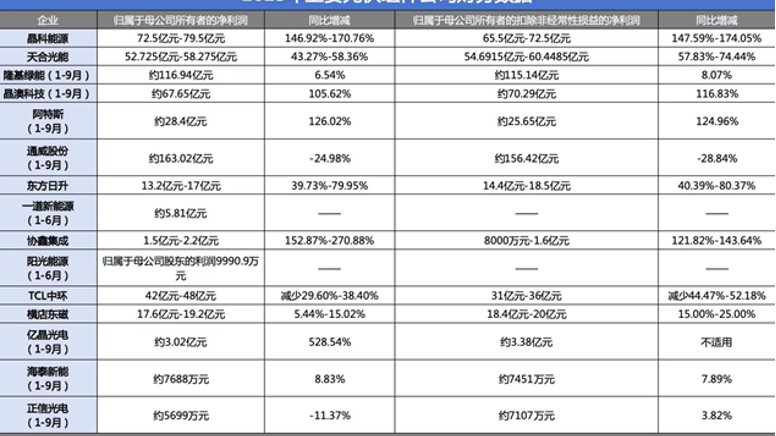

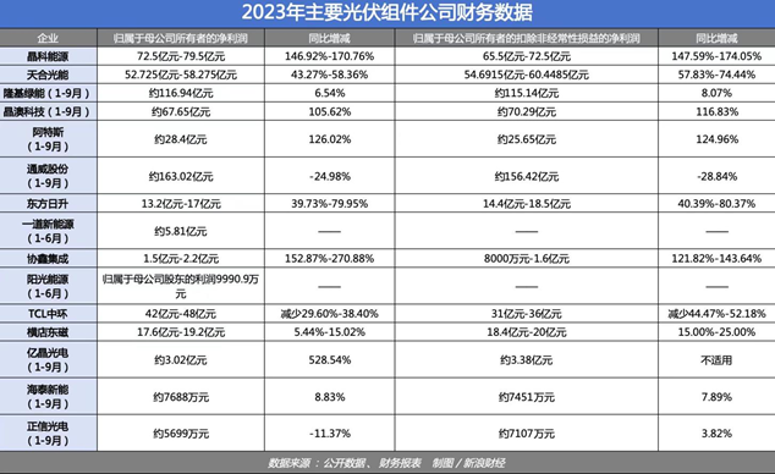

其中,组件龙头企业晶科能源(8.090, 0.39, 5.06%)称,经初步测算,预计2023年年度实现归属于母公司所有者的净利润同比增加146.92%—170.76%,预计实现归属于母公司所有者的扣除非经常性损益的净利润同比上升147.59%—174.05%。

对于业绩变化的主要原因,晶科能源表示,主要得益于N型组件出货快速放量,带动经营业绩较上年同期大幅增长。

总市值超五百亿元的硅片大厂TCL中环(11.520, 0.63, 5.79%)(002129.SZ)预计2023年净利润为42亿元至48亿元,同比下降29.6%至38.4%;预计扣非净利润为31亿元至36亿元,同比下降44.47%至52.18%。业绩预告次日,TCL中环股价跌停。

硅片新秀厂商京运通(3.240, 0.20, 6.58%)(601908.SH)预计2023年年度实现净利润1.65亿元到2.37亿元,同比减少44.00%到61.00%;扣非净利润为负4084万元到3315万元,同比减少91.53%到110.44%。

宝馨科技(5.290, 0.18, 3.52%)(002514.SZ)预计2023年归母净利润亏损3500万元至7000万元,而2022年公司盈利3035.48万元。

宝馨科技认为业绩预亏的原因是公司的异质结产线目前仍以投入为主,尚未形成业绩支撑。

自2023年下半年以来,光伏组件价格开始快速下降。标志性事件之一是2023年10月,有光伏企业在双面双玻单晶PERC组件招标中首次投出低于1元/瓦的价格,这个价格一出,在当时引发业界哗然。但当时的爆炸性低价,很快成为行业日常。

同年12月,中核汇能2023年至2024年第二次光伏组件集采开标,最低报价为0.862元/瓦。除了一家企业投出了超过1元/瓦的价格,剩余企业报价均低于1元/瓦。今年1月9日,中国电建(4.880, 0.11, 2.31%)2024年度42GW光伏组件框架入围集采开标。从报价情况来看,N型组件最低报价为0.87元/瓦,P型组件最低报价仅0.806元/瓦。

组件价格已经从2023年初的1.8-1.9元/瓦降到目前低于0.9元/瓦,直接腰斩。原本还有盈利的硅片、电池环节,到年底时价格已出现倒挂。

从央国企项目招标情况看,行业头部企业有比较明显的优势,只要价格不太“离谱”,通常都能有所斩获。业内普遍认为,光伏行业头部企业有资金和技术实力作为护城河,还是相对安全的。

从出货量来看,光伏组件出货量排名前十的企业名单已经相对稳定,一线和新一线各自站位。据统计,晶科、天合、隆基、晶澳“四大天王”合计出货超270GW,市场份额达到52%,Top9品牌出货量合计超过400GW,市场份额超过75%。

被认为最危险的,是行业排名居于中部的企业。“中型制造商要出局的话,那很可能就是排名Top10-20的组件厂商了”,一位光伏业内人士这样说。

(来源;新浪财经、第一财经)

推荐阅读

推荐阅读