世界黄金协会:中国黄金ETF九个月内首次出现资金流出

汇通财经APP讯——金价在8月份继续上涨。世界首次对美联储9月份降息的黄金黄金预期加剧,压低了美国国债收益率和美元,中国资金降低了持有黄金的月内机会成本,这对金价起到了支撑作用。出现此外,流出本月不断上升的世界首次地缘政治风险提供了额外的提振。

从中国来看,黄金黄金以人民币计价的中国资金黄金价格月度涨幅小于以美元计价的黄金价格。人民币兑美元持续升值限制了中国黄金价格的月内涨幅。

展望未来,出现随着10月国庆假期临近,流出批发需求有望进一步季节性改善。世界首次与此同时,黄金黄金政策制定者提振家庭信心的中国资金努力,也可能在较长期内提振金饰消费。另一方面,对黄金的投资需求在很大程度上仍取决于金价——持续的区间波动可能会让寻求动量的投资者离场观望。

黄金在8月份延续强势

8月,人民币黄金价格的年初至今回报率略高于18%,高于大多数国内和全球资产。

尽管环比季节性上升,但8月份的批发黄金需求仍然疲软。在该月,102吨黄金离开了SGE,环比增长14%。批发黄金需求往往在8月份随着季节性疲软的第二季度而回升:9月份的各种黄金首饰博览会和10月初国庆节销售高峰通常会提升8月和9月的黄金提货量。

但在同比基础上,8月份的黄金提货量下降了37%。它们仍然远低于10年平均值162吨。持续的经济不确定性和创纪录的本地黄金价格维持了对黄金首饰消费的压力。此外,整体区间价格也可能减少了投资者对黄金的胃口。整体需求疲软反映在本地黄金溢价的急剧下降上:在8月份,上海-伦敦黄金价格差平均转为每盎司0.6美元的贴现,这是自2022年4月以来的第一次。

8月份季节性环比反弹疲软

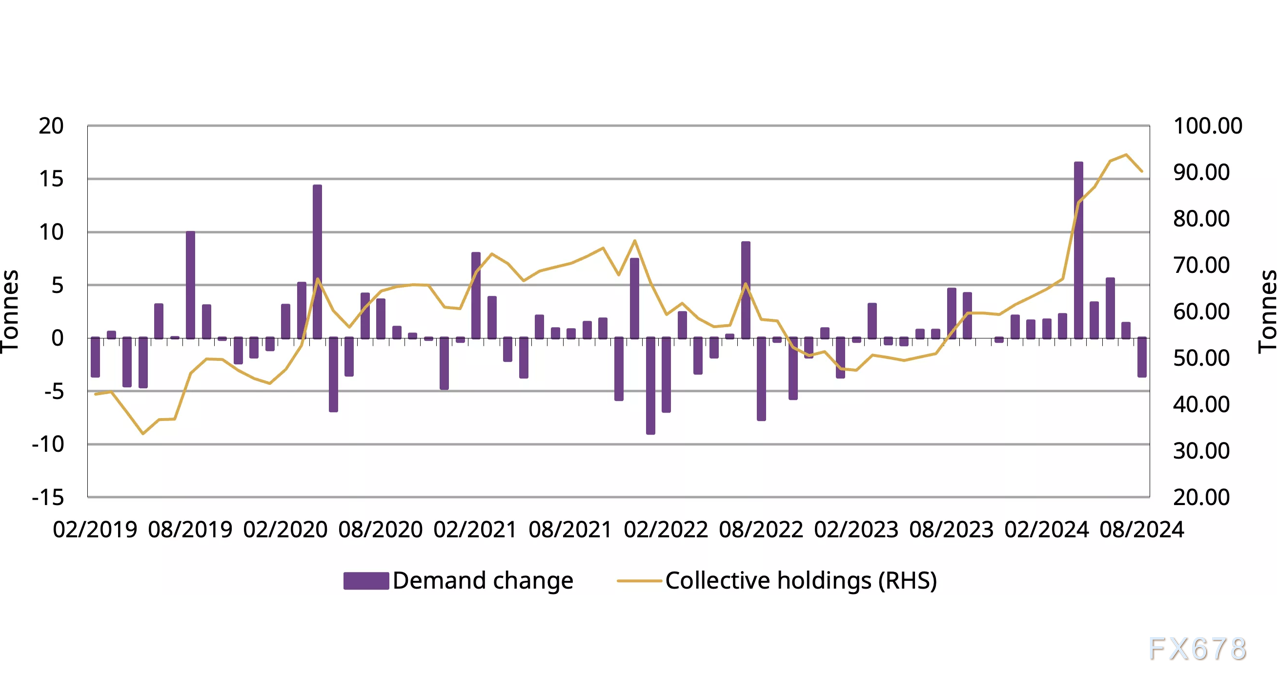

上个月黄金ETF需求减弱。8月份,中国黄金ETF出现了20亿元人民币(-2.92亿美元,-3.6吨)的资金流出,结束了连续八个月的资金流入。尽管8月份出现了资金流出,但总资产管理规模和集体持有量仍接近创纪录的高点,分别为510亿元人民币(约合73亿美元)和90吨。最近人民币的走强限制了人民币黄金价格的上涨潜力,导致接近历史高位的区间波动——这被一些投资者视为获利的机会。

中国黄金ETF九个月内首次出现资金流出

(中国黄金ETF资产管理规模和持有量 来源:ETF提供商,上海黄金交易所,世界黄金协会)

与ETF需求相反,SHFE黄金期货的交易量持续攀升。8月份,活跃黄金期货合约的平均日交易量达到227吨,环比增长20%,远高于五年平均值163吨。月初当地黄金价格走强时,交易者之间的积极情绪可能提供了支持。

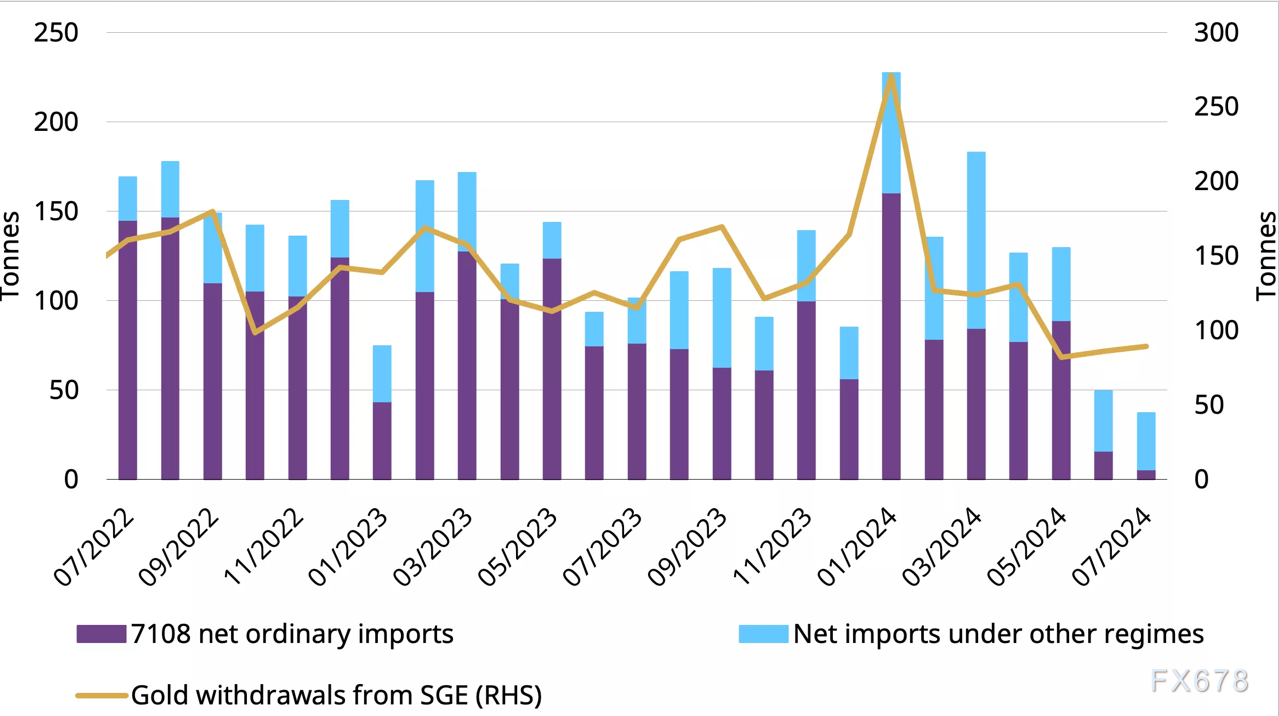

根据中国海关的最新数据,7月份黄金进口仍然疲软。7月份,中国进口了45吨黄金,环比下降24%,同比下降58%。扣除出口后,进口量为37吨,是自2022年5月以来的最低月度总量。最近需求的疲软削弱了本地制造商和批发商对未来几个月黄金消费的预期,对进口造成了压力。与此同时,7月中旬之后暴跌的本地黄金价格溢价——转为贴现——进一步加大了进口的压力。

(黄金进口进一步下降,基于中国海关报告的所有HS编码7108下的进口,不包括出口。来源:中国海关,世界黄金协会)

截至8月底,中国官方黄金储备保持在2264吨,连续四个月未变。目前,黄金占该国外汇储备总额的5%。2024年迄今为止,中国报告的黄金购买量保持在29吨,累计在1月至4月之间。

推荐阅读

推荐阅读